Calcola il tuo beneficio fiscale

Il nostro sistema fiscale è sempre più complesso ed articolato, i donatori possono scegliere fra diverse alternative per quanto riguarda il beneficio fiscale legato alle loro donazioni.

Per aiutare i donatori a capire quale possa essere la soluzione più conveniente, in collaborazione con il Consiglio Nazionale dei Dottori Commercialisti e degli Esperti Contabili, Fondazione Italia per il Dono ha sviluppato un semplice strumento che ogni donatore può utilizzare per individuare la modalità più vantaggiosa.

Fondazione Italia per il Dono in quanto Ente Filantropico iscritto al Registro Unico Nazionale del Terzo Settore (RUNTS) può garantire un beneficio che può variare dal 30% fino a quasi il 50% dell’importo donato, in base al reddito e al regime fiscale scelto.

Compila i campi del form e scopri quali sono i benefici fiscali che ti spettano

Scopri i benefici fiscali

Le donazioni a F.I.Do

Fondazione Italia per il Dono (F.I.Do) è una fondazione che persegue finalità d’utilità sociale riconosciuta dalla Prefettura di Milano e registrata come Ente filantropico del Terzo Settore.

La Fondazione tiene scritture contabili atte a rappresentare con completezza e analiticità le operazioni poste in essere nel periodo di gestione e predispone, entro quattro mesi dalla chiusura dell’esercizio, un apposito documento che rappresenta adeguatamente la situazione patrimoniale, economica e finanziaria.

Le donazioni destinate a F.I.Do godono quindi dei benefici fiscali previsti per gli Enti iscritti al RUNTS come enti non commerciali. In pratica ogni donatore ha la possibilità di godere di un beneficio fiscale che va da un minimo del 30% sino a quasi il 50% dell’importo donato, in funzione del reddito, luogo di residenza e scelta del regime fiscale.

Questi benefici sono disciplinati dall’Art. 83, comma 2 Decreto Legislativo n. 117 del 3/7/2017

Se il donatore è una persona fisica può scegliere se:

- detrarre dall’imposta lorda il 30% dell’importo donato, fino ad un massimo complessivo annuale pari a 30.000 euro

- dedurre dal reddito le donazioni, in denaro o in natura, per un importo non superiore al 10% del reddito complessivo; qualora la deduzione sia di ammontare superiore al 10% del reddito complessivo dichiarato, diminuito di tutte le deduzioni, l’eccedenza può essere computata in aumento dell’importo deducibile dal reddito complessivo dei periodi di imposta successivi, ma non oltre il quarto, fino a concorrenza del suo ammontare.

Se il donatore è un’impresa può:

- dedurre dal reddito le donazioni, in denaro o in natura, per un importo non superiore al 10% del reddito complessivo; qualora la deduzione sia di ammontare superiore al 10% del reddito complessivo dichiarato, diminuito di tutte le deduzioni, l’eccedenza può essere computata in aumento dell’importo deducibile dal reddito complessivo dei periodi di imposta successivi, ma non oltre il quarto, fino a concorrenza del suo ammontare.

La dichiarazione dei redditi

La dichiarazione dei redditi

Per poter usufruire dei benefici il donante deve allegare alla propria dichiarazione dei redditi copia della documentazione bancaria attestante la donazione ed eventualmente, anche se non è necessario, la ricevuta da parte della Fondazione. Mentre la documentazione bancaria è sufficiente per ottenere il beneficio, la ricevuta da parte della Fondazione senza documentazione bancaria non è sufficiente.

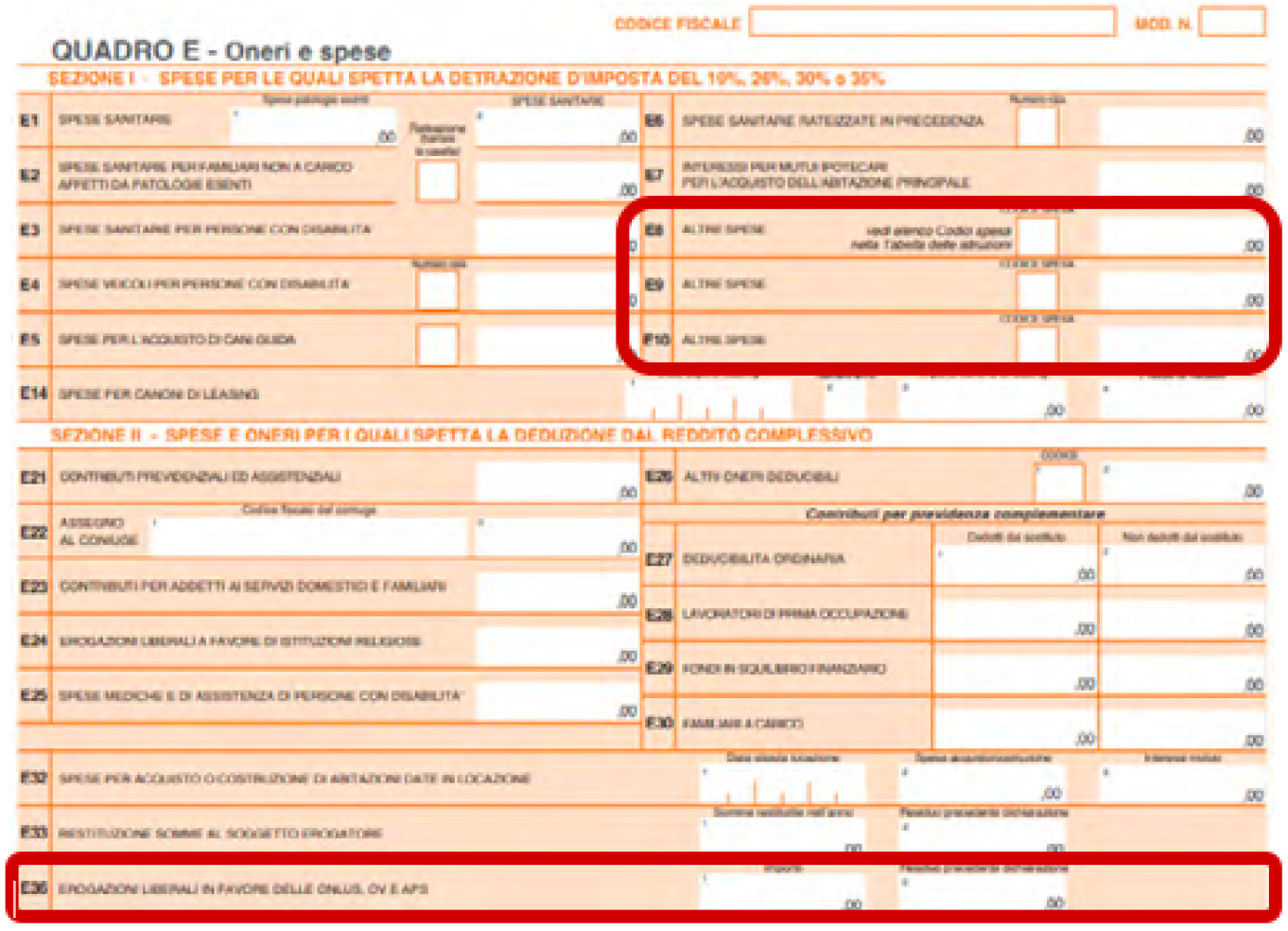

Per poter compilare correttamente la propria dichiarazione dei redditi, occorre considerare il quadro E relativo ad oneri e spese.

Nel caso sia più conveniente utilizzare la detrazione è necessario inserire nei righi E8, E9 o E10 il codice 71 nell’apposita casella Codice spesa.

Se invece è meglio utilizzare la deduzione occorrerà inserire l’importo nel rigo E36. In tal caso sarà anche possibile inserire l’eccedenza non utilizzata nei 4 anni precedenti.